税務調査をネガティブに捉えず、自社の経営を見直し、改善できる絶好の機会だと捉えている会社ほど、足元の業績は好調で黒字を続ける会社が多いように思います。

また、そのような会社は不思議なことにさらに利益をあげて手取りを増やし、より多く納税するポジティブなスパイラルを生み、会社へ、お客様へ、社会へ貢献できるトリプルウィンを実現していることが多いと感じざるをえません。

税務調査という一大イベントが会社に与える影響は良くも悪くも、誰と過ごすか?にかかっているのかもしれませんし、より良い目的地へと導いてくれる税理士選びが重要なファクターとなることは間違ないでしょう。

この記事を通じて、あなたはどのような税理士を選ぶべきか?その選択基準を見つけるヒントとなれば幸いです。

<関連動画はこちら>

目次

税務調査で交渉をしないとどうなるのか

税務調査では様々な経理処理上の問題点が指摘されます。

しかし指摘された事項についてすべて受け入れて修正申告をする必要はありません。なぜならその中には経費を二重に計上していたというような明らかなミスの他に、根拠があまり明確ではない指摘も含まれているからです。

例えば社用車が高級外車で個人的趣味が入っているため、会社の資産計上は認められないであるとか、

接待交際費が高すぎるのではないかといった指摘です。

高級外車であっても、業務以外に使用していないという証拠を揃えれば認められますし、接待交際費に関しては設定されている上限額を超えず、事業を進める上で必要だったと証明できれば否認されることはありません。

調査官側としては、納得して修正申告してもらえるに越したことはないという考え方ですので、納得が行かない場合は交渉の余地があるということです。

国税庁の資料によれば平成26事務年度の追徴課税額は670億円、1件あたりに換算すると540万円になります。

この中には交渉を全くせずにそのまま修正申告をして、本来納めなくてもよいものも含まれているのです。

税務調査の交渉は税理士に任せるべき?

税務調査での交渉の必要性が理解できたとしても、税務や法律知識が全くない状態で行うことは極めて難しいと言えるでしょう。

高級外車を業務用と認めてもらうためには運行記録や使用者名簿の有無が重要になりますし、以前は大企業で一切経費として認められていなかった接待交際費は、平成26年4月以降について飲食費の50%を計上できるようになりました。

こうした専門的知識を持って税務調査官に対応するためには、やはり税理士の力が必要になります。

各種の税法に精通した税理士であれば判例を用いて交渉したり、必要経費であることを証明するために何が必要であるかアドバイスできるからです。

税理士と同席することで調査官の指摘に対してスピーディに対応できますし、事前準備やシミュレーションを行うことで心理的負担が軽減し、不当な追徴課税を回避することができます。

交渉により百万単位以上の納税額の差が出るのであれば、税務調査サポート費用がかかっても税理士に依頼する方が得策と言えるでしょう。

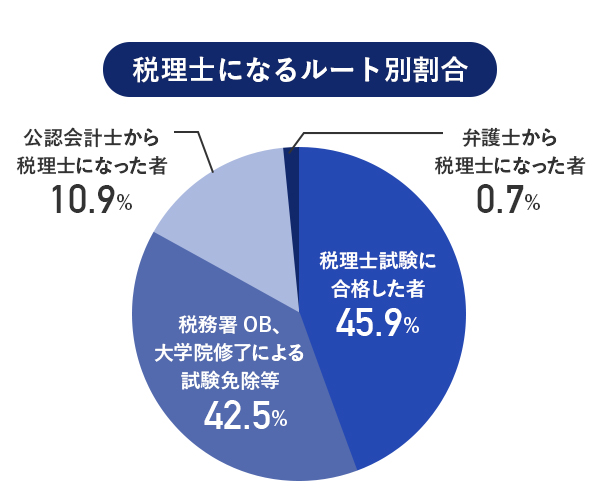

税理士になるまでの経緯は人それぞれ

税務調査においては、税理士と強いタッグを組むと大変心強いです。まず税理士資格取得のルートを見てみましょう。

というのも、税理士になるには、いくつかのルートがあり、税理士を選ぶ際の一つの判断材料になるからです。

税理士試験に合格した人達

いわゆる税理士試験に合格して税理士になった人達です。試験に合格していますから、当然、

税法に詳しいという長所があります。一方で、組織で働くのが苦手な一匹狼的な人が多い面もあります。

税務署OB、大学院修了による試験免除

それまでの経歴で税理士試験を免除されている人達は、届け出ることで税理士になることができます。

税務署のOBの場合は、税務調査の現場に詳しく、経験も豊富という特徴があります。

ただし、元公務員なので民間の経営者の立場になることにマインドチェンジができていない人もおり、また記帳業務には弱い面もあります。

大学院修了で試験免除の立場になった人は、税理士二世が多いようです。親が税理士で、事務所を引き継ぐために税理士資格を得る事を目的に大学院に行くなどのケースです。

公認会計士から税理士になった者

公認会計士資格を持っている人は、届け出ることで税理士になることができます。

公認会計士は法人に所属して仕事をするのが一般的ですので、組織人としてのふるまいを身につけています。

弁護士から税理士になった者

数は少ないですが、弁護士資格を持っている人も、届け出で税理士になることができます。

弁護士ですので当然、税務訴訟の手続きには非常に詳しいという特徴があります。

税務調査の税理士選び、誰に依頼すればよいか?

どの税理士を選ぶかは、税理士になるまでのルートのほか、さまざまな考え方があります。

ただし、まず知っておきたいのは、税法にも節税方法も経営についても詳しく、コミュニケーション能力が高く、税務調査の経験も十分にあり、価格も安いという、全方位パーフェクトの税理士は少ないということです。

そのため、自分が税理士を選ぶ際の基準・優先順位について決める必要があります。

自分にとって、また自分の会社にとって大切な基準は何でしょうか。価格、フットワーク、税務や会計の知識、税務調査時の対応力、経営のアドバイスなど、10個ほど書き出してみてください。

その中で、上位の2割が優先順位になります。この優先順位の高い基準を満たす人が、自分にとってのベストな税理士です。

さらに、税理士試験に経営の科目はないことも頭に入れておきましょう。税理士試験だけでなく、税務署OBなどその他のルートで税理士になった人達も、特別な経営の勉強をした人はいません。

もちろん、経営者と話をする機会は多くありますので、経営ノウハウを持っている人、経営者のマインドを知っている人も多くいます。きちんと経営相談ができるかどうかは判断する際に大きなポイントです。

税理士試験は、税務調査についての知識を問われることもありません。

税務署OB以外、ほとんどの税理士は、税務調査の経験が年に1件あるかないか程度です。十分な経験値とは言えないため、ノウハウや知識をなかなか得にくいのが実状です。

その意味では、いざ税務調査となったときに、税務調査専門の税理士に依頼することも選択肢のひとつです。

風邪を引いたら地元のクリニックが最高のパートナーになりますが、手術が必要な大病を患ったときには専門の病院に行くのではないでしょうか。

それと同様に、顧問の税理士とは別に、税務調査の専門家に依頼する、またはセカンドオピニオンになってもらう方法もあります。

税務調査における「良い税理士」とは?

経営者の中には、税務調査を「税理士と納税者が一体になって税務調査官と戦うもの」と解釈している人がいます。

裁判は判決を言い渡す裁判官がいますので、弁護士は原告の主張を第一に、一緒になって戦うものです。ところが税務調査には裁判官の立場の人がいません。

税理士が納税者と一緒になって戦うと、架け橋となる立場になる人がいなくなり、税務調査が長引いてしまいます。経営者・税務調査官ともに負担が大きくなるわけです。

だからこそ、経営者・経理担当者、税理士、税務調査官の3者で三位一体の関係を築く必要があるわけです。税務調査においてのよい税理士とは、納税者、税務調査官両者の価値を最大化して調和できる人なのです。

「相手を言い負かす」のではなく、「お互いの価値を最大化したところで調和する」のが大切であることを心得ておきましょう。

もちろん国から資格を与えられている以上、黒を白と言うことはできません。

税理士は信頼性がそこなわれることは避けたいと思うものです。最悪の場合は、税理士資格のはく奪という懲戒処分もあり得ます。

たとえば経営者がミスを税理士のせいにしたり、責任を押しつけたりすると、税理士は資格はく奪をおそれて納税者の敵になるかもしれません。

逆に言うと、「税理士をいかに味方にするか」が経営者の力量とも言えるわけです。

「税理士に任せているから大丈夫」という思い込みも間違いです。

税理士を選んでいるのはその会社であり、経営者自身です。その税理士を選んだ責任は、最終的に会社がとるもの。税理士の選択を間違えると、自分にとって悪い結果になってしまうことを念頭に、自分にとってよい税理士を選択し、活用してください。

まだまだある、税理士選びで抑えるべきポイント

税務書類の作成や各種申告などの普段の業務とは一線を画すのが税務調査です。この調査への対応を誤ると、会社として非常な痛手を被ることとなるため、税理士を選ぶ際には、税務調査に対応してもらうことを念頭に置いておく必要があります。

税務調査を未然に防げる対策を行ってくれるか?

税務調査とは、大きな遺産を相続した個人や会社に対して行われる、税務署の査察のことです。適正な申告をしているか、不正な手段で納税逃れをしていないかを税務署の調査官による厳密な調査が行われます。税務調査に対しての最善手は、「そもそも調査のターゲットにならない」ところから開始します。

調査のターゲットになるのは、「売り上げが増えているのに利益が減っている」「妙に経費が増えている」「現金決済が多く、売り上げを誤魔化している節がある」「告発があった」これらに該当する会社です。そのためまずはこういった疑われやすい経理上の挙動を少なくすることが必要なのですが、売り上げや経費はそうそう大きくいじれるわけではありません。

また、トラブルを抱えた退職者が「国税に不正がある」と密告するのもネットなどを通じて浸透してきているため、完全に防ぐのは難しいでしょう。さらに、頻度は低いものの公平性の観点からとくに疑わしい点がない会社にも税務調査が入ることはあります。したがって、調査そのものを防ぐことは非常に難しいのですが、書類作成や申告の段階で調査が入る可能性を下げることは可能ですので、まずはこういった対策を手助けしてくれる税理士かどうかも選び方のポイントになります。

法律・税制に強いか?

法律や税制に強い税理士の特徴は「税務訴訟保佐人」として対応してくれる税理士であるかどうか。税務訴訟保佐人として対応してくれる税理士であれば、万が一、税務に関することで裁判になった場合でも、弁護士と一緒に裁判所に出頭し陳述してくれます。

また対応するだけでなく、普段から常に税務調査に関する法律や判例を研究し、「法律論」の勉強をしている税理士を選ぶとよいでしょう。法律や判例、法律論に詳しいため、税務調査で調査官を説得しやすくなります。きっと税務調査で力をいかんなく発揮してくれることでしょう。

税務調査の実績数は多いか?

税法や法律論に詳しいことはもちろん、税務調査への立ち合い経験が豊富な税理士であるかどうかが重要です。

税理士事務所や税理士法人の一般的な税務調査の立ち合い件数は年に1~2回。一方、税務調査への立ち合いを多く経験している税理士事務所や税理士法人は、税務調査シーズンに月10件以上であるようです。税務調査官が月2~4件程度の税務調査数であることを考えると、立ち合い経験数がいかに多いかがわかります。

立ち合い経験の多い税理士事務所や税理士法人は、税務調査官より税務調査を多く経験し、税務調査における最新の法律論の組み立てに熟知。税務調査にあるパターンと合わせて対抗する法律論を展開してくれるので、税務調査を有利に進めてもらえます。

交渉力があるか?

税務調査に強い税理士には、交渉力があります。税務調査の論点が明確になるように動いてくれます。交渉力が低い税理士にお願いすると、税務調査が長引いて業務に影響が出たり、税務調査が長引いて精神的につらくなったりといった問題が起きやすいもの。その点、交渉力の高い税理士にお願いすれば、法律上脱法であることは素直に認め、節税では正当性を主張し、租税回避等ではすぐに争わずに税務調査の後半でまとめて交渉してくれるので、スムーズに税務調査を進めることができます。

税務調査に強い税理士と強力タッグを組もう

会社にとって税務の調査が入るときは突然で、もしそこで不正(意図しないものであっても)が見つかれば取引先やメインバンクにまで問い合わせが行き、大きく信用を失ってしまいます。また一度不正を発見されれば、是正がされているかどうかの確認のため、しばらくはマークされて数年後に再び調査が入る可能性が極めて高いと言われます。このように最初にミスをしないことが肝心であるため、費用だけにとらわれずしっかりと対策をたてられる税理士を選ぶことが長い目で見て会社の利益になるでしょう。

税務調査専門の税理士なら、税務調査110番

<関連動画はこちら>