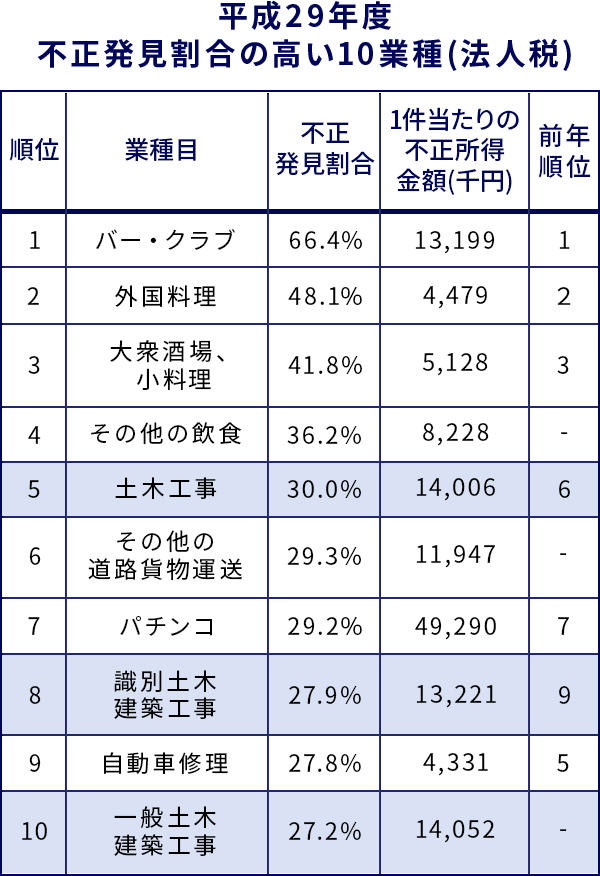

建設業は飲食業と並んで税務調査の入りやすい業種といえます。国税庁が発表している平成29年度法人税等の調査事績の概要では不正割合の高い10業種中3業種が建設・土木関係の業種に該当します。

税務調査で発見された不正所得金額も上位10業種総額の1/3を占めており、毎年の税務調査で上位に上る業種となっています。そのため、税務調査が入る頻度も一般の業種よりも高く、5年から10年の期間で調査が入るケースが多いようです。

取引先や元受け、下請けに調査が入ることにより芋づる式に調査が広がっていく事があるのも建設業、土木業の特徴です。業界の特徴として一人親方や家族経営が多くどんぶり勘定の会計処理を行っているケースが多いため税務調査により多くの不正所得を指摘され加算税が高額になるケースが多いようです。

目次

なぜ建設業・土木工事業は税務調査が多いのか?

建設業・土木工事業は業界全体で申告漏れや過少申告等の不正が多いため、毎年税務調査の対象になりやすい傾向があります。特に指摘されるポイントとして下記の3点が挙げられます。

1.期ズレによる売上計上漏れ

2.受注謝礼金(キックバック)の支払いと交際費

3.人件費の現金支給や架空人件費

また、設立から5年程経過して売上が伸びている会社も対象となりやすいので売り上げを伸ばすだけでなく正確な会計が行えているかを事前に確認する事が重要となります。

建設業の売上の期ズレは税務調査でどうなる?

建設業・土木業は売上の繰り延べ(期ズレ)の指摘が非常に多い業界と言われています。

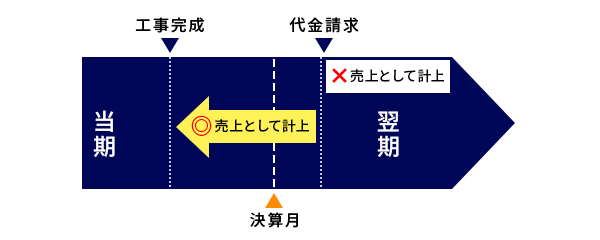

理由としては意図的に売上を来期に先延ばしをしようとする他、発注元の都合などにより成果物(建物や施工の完了)の引渡しから代価(工事代金)の請求・支払いまでに期間が空く事が多く計上が煩雑になりやすい事が挙げられます。特に期末直前に完了した工事で請求が翌期となった場合には請求時期ベースで翌期の売上に計上しがちですが、工事の完了が当期中の場合には当期に計上する必要があります。

意図していなかった場合でも加算税の対象となってしまう場合があるので、「引渡しが完了した時点で計上」の会計ルールにのっとり処理することが望ましいです。

建設業・土木工業界の常識、受注謝礼金(キックバック)

建設業・土木工事業は他業種にはない諸経費が掛かる業種です。工事受注にあたって発注元に支払う謝礼金や地元有権者に工事遂行の仲立ちを依頼するための地元対策費。談合で受注のために入札順の調整を図った場合に暗黙のルールとして支払う「降り賃」など多岐にわたります。

これらの費用を「交際費」として支払うことは税法上問題になるケースはあまりありません。しかし交際費では一定額以上が経費とならないため「業務委託費」「支払手数料」の科目で経費として処理し調査の際に「科目仮装や「使途秘匿の指摘を受け重加算税が課されるケースが多いのも事実です。税務調査官として指摘のしやすいポイントであり、決して業界内で言われる「バレない方法」ではないためこの点ご注意ください。

現金支給に注意!架空人件費はアウト!

建設業・土木業は人の出入りも激しく日払い雇用や現金支給も珍しくない業界です。

特に一人親方の場合は現金支給で作業員を雇うケースが少なくありません。この際に振込であれば問題ないのですが現金支給かつ支払を証明できる領収書等がない場合には税務調査が入った際に外注費として支払った事を立証できないため不利な判断となります。

日払い雇用であっても振込で対応するか領収書をきちんと保管しておくなど、備えを怠らない事が重要になってきます。また過去に在籍していた従業員に給与を支払ったように見せかけ、実際の賃金は交際費等にあてる架空人件費。実務に従事している従業員を外注先の扱いにする事で賃金を「給与」でなく「外注費」として支払い源泉所得税や消費税を減らすスキームも建設業・土木業ではまだ多く見受けられます。

こうした点も税務調査ではチェックの対象となり悪質と判断される事もあるため、安易に架空人件費や架空外注を行うと経営に大きな打撃を与えることになります。思い当たる節がある場合には税務調査対策に強い税理士などに相談し修正申告などの対策を講じる事でダメージを最小限にできる場合があります。

また架空人件費以外にも役員の人件費に関しても税務調査の対象となるため、あわせて参照してみてください。

役員退職金のメリットとは?税務調査の際に留意しておくべきポイントを解説

<関連動画はこちら>