寺院・神社・宗教法人などは非課税であるため、税務調査の対象外というイメージを持つ方が多いですが、実態はどうなのでしょうか?今回の記事では寺院・神社・宗教法人の税務調査についてまとめてみました。

<関連動画はこちら>

目次

寺社仏閣は税務調査の対象になるの?

寺院をはじめとした宗教法人=非課税(収益事業がない場合)のイメージが強いため、納税がないのだから税務調査の対象外では?と思いがちですが、寺院・神社・宗教法人も税務調査の対象となります。

寺院仏閣に対する税務調査の件数と傾向

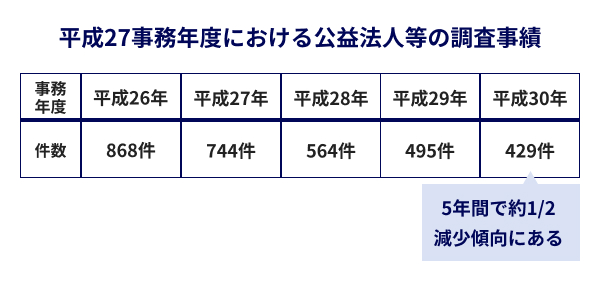

国税庁の発表している「平成27事務年度における公益法人等の調査事績」によると、宗教法人を含めた公益法人への税務調査は平成30年で429件、平成26年の868件と比べると5年間で約1/2に減少していました。申告義務のある公益法人数35,109件から計算すると税務調査の入る確率は約1.2%となり、80年に1度の頻度という事になります。

寺社仏閣の税務調査で見られるポイント

寺院・神社・宗教法人が税務調査でチェックされるポイントは大きく2つあります。

1. 源泉所得税

2. 宗教活動か収益事業か

指摘の多い源泉所得税

布施、奉納金、会費、献金、賽銭、寄附金、雑収入等は全て宗教法人の収入として課税の対象とならない収入になります。しかし住職や宮司、職員に支払う給与や退職金は源泉所得税の対象となりますので、宗教法人は源泉徴収義務者として源泉所得税を納付する必要があります。また、税理士などに支払った報酬等に対しても同様の義務が発生します。

◎支払以外に源泉徴収の対象となるケース例

●個人(住職・弟子・職員)の飲食代や生活費等を宗教法人として負担した場合は、負担額が給与と同等に取り扱われ源泉徴収の対象となります。

●弟子の学費を負担した場合は、負担額が給与と同等に取り扱われ源泉徴収の対象となります。

高額になりやすい収益事業の申告漏れ

寺院・神社・宗教法人では課税対象となる収益事業が下記の通り分類されています。

線引きの難しい物販販売業

物販全般が課税対象になるのではなく、お守りやお札、おみくじなど喜捨金と認められるものは収益事業の対象に該当しません。絵葉書や御朱印帳、キーホルダーなど通常販売されているものと大きな価格差なく販売されているものは、物販販売業に該当し課税対象となります。

価格を通常より高く設定すれば喜捨金?

2008年にとある宗教法人が「御利益のある水」0.9リットルを3,800円で販売し非課税対象として処理していたが、国税局より収益事業に該当すると指摘を受けました。

「御利益」を主張すれば課税対象でなくなる訳ではないので注意が必要です。

過去には“あのお寺”も申告漏れの指摘を

2011年2月に京都の観光地として3本の指に入る金閣寺(鹿苑寺)、銀閣寺(慈照寺)を管理する住職が掛軸を書いて得た収入を宗教法人に対するお布施として処理し、個人所得としなかった事から3年間で2億円の申告漏れの指摘を受けています

税務調査で過去帳の開示には応じなければいけない?

寺院・神社・宗教法人の税務調査では宗教法人としての非課税収入(布施、奉納金、会費、献金、賽銭、寄附金等)がきちんと計上されているかを重点的にチェックされます。

その過程で故人の逝去日から葬儀日を逆算し、布施や奉納金が反映されているかを知るために、調査官から過去帳の提出を求められる事があります。

その際に過去帳を提出しなければいけない法的根拠はありません。しかし、実際にはその場の空気に圧され資料として提出してしまうケースが多いようです。

逆に意固地に拒んでも「何か隠しているな」と疑われてしまいます。

過去帳は故人やその親族の個人情報、寺社仏閣への信頼の証である事から提出を拒む方も多くいます。おすすめできる選択としては、提出を求められた際はその場では応じず、税務調査の対応に精通した税理士に相談し税務調査官との交渉を依頼する事が良いでしょう。

税務調査に対応でお困りの際は、業界トップレベルの実績のある「税理士法人クオリティ・ワン」にご相談ください。