税務調査での指摘に納得した場合は、修正申告をして追加納税をします。修正申告をすることは間違いを認めたということになりますので、提出後は税務署に対し異議申立てはできません。

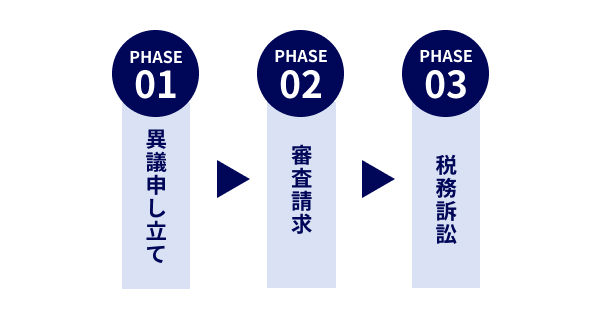

したがって指摘にどうしても納得できない場合は、修正申告をしないことです。修正申告を拒否すると税務署は追加納税額の更正処分通知を送付してきます。さらに更正処分の内容に納得しない場合は、租税訴訟手続に入ります。租税訴訟手続とは異議申立て、審査請求、税務訴訟のことで、この順序で進めていくことになります。

目次

税務調査に納得がいかない場合の手続きの流れ

異議申立てと審査請求は行政手続で、2つを合わせて不服申立て手続きと言います。税務訴訟は司法手続で裁判所で審理されることになります。

異議申立て

税務署が行なった更正処分に対して不服として処分の取消しや変更を求めます。更正処分通知を受けた日の翌日から2ヶ月以内に行わなければなりません。税務署は再調査を行い、却下、棄却、取消し・変更いずれかの結果を出します。

審査請求

異議申立てが却下または棄却された場合は、国税不服審判所という国税庁の付属機関に審査請求を行います。異議申立ての結果が出た翌日から1ヶ月以内に行う必要があります。税務署だけでなく税理士、弁護士など第三者も判断に加わります。

税務訴訟

国税不服審判所の審査請求で却下された場合、その結果を知った日から6ヶ月以内に裁判所での訴訟手続きを行います。行政を相手取った通常裁判になりますので、弁護士が訴訟代理人となり、相当の時間と費用がかかります。

不服申立てや訴訟を起こして勝てるのか?

税務署の指摘に納得せずに不服申立てや訴訟を提起して勝てるのかどうかは気になるところです。

国税庁では毎年「国税庁レポート」という資料の中でそのデータを公開していますので見ていきましょう。2016年度の課税関係資料では以下の結果となっています。

すべてが通るわけではありませんが、しっかりとした根拠を示すことができれば、可能性は十分にあるということはできます。裁判となると弁護士が必要になりますが、異議申立てと審査請求は税理士が納税者の代理人となることができますので、不服申立てをすべきかどうかは税理士とよく相談して決めることをおすすめします。

税務調査に強い税理士事務所の探し方とは?

税務調査官を納得させるには、税務の知識だけでなく経験や交渉力が必要になるため、税務調査の結果は依頼をした税理士によって大きく変わります。

そこで税務調査に強い税理士事務所を探す場合には、在籍している税理士の専門性やキャリアを確認するのがポイント。次の3つのポイントで探すことをおすすめします。

税務訴訟補佐人

補佐人税理士とは、租税に関する事項について裁判所で補佐人として弁護士とともに出廷し陳述する税理士を指します。今は租税訴訟においては、補佐人税理士は必須といわれるほどです。専門性の高さは抜群!

納税者を援助するこれ以上ない味方です。

税務調査の専門税理士

税務調査に十分対応できる専門性あり!

一般的な税理士事務所より経験値が高いので交渉力に優れています。

元国税OB

国税局出身の税理士がいる税理士事務所は、調査官の心理や税務調査のポイントを熟知しているので対応に有利といえるでしょう。

税理士にも専門分野や得意・不得意があり、すべての税理士が税務調査に強いわけではありません。ですから、依頼を検討している税理士事務所に、税務調査が得意で専門としている税理士がいるかどうかを確認することが重要です。

具体的には、実績やキャリアとして「税務訴訟補佐人(税務の専門家である税理士の証)」「税務調査の専門税理士」「元国税OB(キャリア組であれば尚更◎)」があれば間違いないでしょう。

税務調査の対応でお困りの際は、業界トップレベルの実績のある

「税理士法人クオリティ・ワン」にご相談ください。

税務訴訟保佐人で税務調査の専門税理士が代表を務めます。