まだまだ続く「定額減税」

いつも大変お世話になっております。

税理士法人クオリティ・ワンです。10月に入り,年末調整準備の時期となりましたが,今年は「定額減税」対応があります。

手書きで年末調整作業をされる場合,ご注意があります。また,今回は年末調整でのご質問についてもお答えいたします。

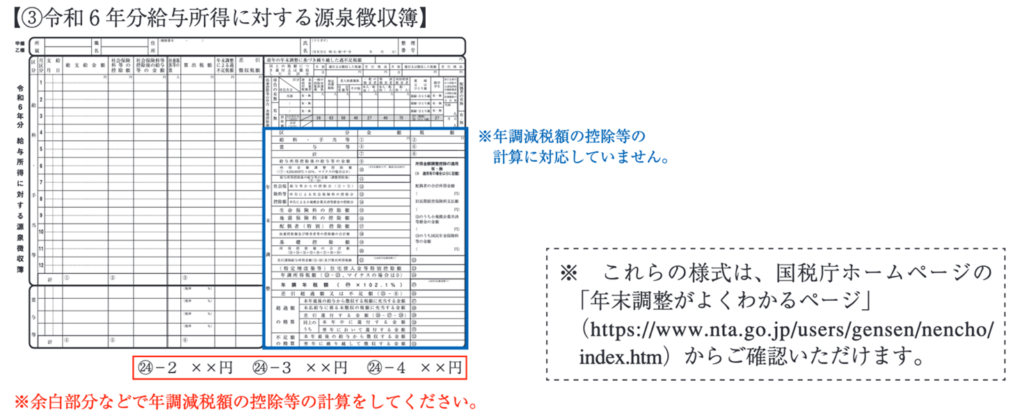

令和6年分給与所得に対する源泉徴収簿について

定額減税欄がない!

年末調整でのご質問について(国税庁ホームページからの抜粋)

〔問1〕当社の営業課長Aは、本年10月31日に定年退職する予定になっていますが、就職先が決まっていないことから、当分の間、雇用保険の失業等給付を受ける予定です。

Aの再就職が決まっていないことから、当社としては、Aの在職中の給与について年末調整を行いたいと思いますが、差し支えありませんか。

〔答〕 年の中途で退職した人については、一定の場合を除き、年末調整の対象とはなりません。

なお、年の中途で退職した人のうち年末調整の対象となるのは、次の①〜④の方です。

① 死亡により退職した人

② 著しい心身障害のために退職した人で、その退職の時期から本年中に再就職が不可能と認められ、 かつ、退職後本年中に給与の支払を受けないこととなっている人

③ 12月に支給期の到来する給与の支払を受けた後に退職した人

④ いわゆるパートタイマーとして働いている人などが退職した場合で、本年中に支払を受ける給与の総額が103 万円以下である人(退職後本年中に他の勤務先等から給与の支払を受けると見込まれる人を除きます。)

Aさんについては、上記①から④までのいずれにも該当しませんので、Aさんの在職中の給与について年末調整を行うことはできません。

〔問2〕 当社の給与規程では、毎月1日から末日までの勤務実績を基に、翌月10日に給与を支給することになっています。したがって、12月中の勤務実績に基づく給与は翌年の1月10日に支給することになります。このような場合、年末調整の対象となる給与の総額には、翌年1月10日に支給する金額を含めるのでしょうか。

〔答〕 年末調整は、本年中に支払の確定した給与、すなわち給与の支払を受ける人からみれば収入の確定した給与の総額について行います。この場合の収入の確定する日(収入すべき時期)は、契約又は慣習により支給日が定められている給与についてはその支給日、支給日が定められていない給与についてはその支給を受けた日をいいます。

ご質問の場合、給与規程により支給日が定められていますので、翌年1月10日に支給する給与は、同日が収入の確定する日となり、本年の年末調整の対象とはなりません。

〔問7〕 いわゆる共働きの世帯で、扶養親族に該当する20歳の子がいる場合、扶養控除の適用については夫婦のいずれかで受けることとなりますが、所得金額調整控除の適用についても夫婦のいずれかで受けることとなるのでしょうか。

〔答〕 同じ世帯に所得者が2人以上いる場合、これらの人の扶養親族に該当する人については、これらの人のうちいずれか1人の者の扶養親族にのみ該当するものとみなされるため、いわゆる共働きの世帯の場合、1人の扶養親族に係る扶養控除の適用については、夫婦のいずれかで受けることとなります。

他方、所得金額調整控除の適用については、扶養控除と異なり、いずれか1人の扶養親族にのみ該当するものとみなされませんので、これらの人はいずれも扶養親族を有することとなります。そのため、いわゆる共働きの世帯で、扶養親族に該当する年齢23歳未満の子がいる場合、夫婦の双方で所得金額調整控除の適用を受けることができます。

〔問8〕 親族等が契約者となっている生命保険契約等の保険料又は掛金について、生命保険料控除の対象とすることができますか。

〔答〕 控除の対象となる生命保険料は、給与の支払を受けている人自身が締結した生命保険契約等の保険料又は掛金だけに限らず、給与の支払を受ける人以外の人が締結したものの保険料又は掛金であっても、給与の支払を受ける人がその生命保険料を支払ったことが明らかであれば、控除の対象とすることができます。

例えば、妻や子が契約者となっている生命保険契約等であっても、その妻や子に所得がなく、給与の支払を受ける夫がその保険料又は掛金を支払っている場合には、その保険料又は掛金は夫の生命保険料控除の対象となります。ただし、この場合にも、その生命保険契約等の保険金の受取人の全てが給与の支払を受ける人又はその配偶者その他の親族(個人年金保険契約等である場合は、年金の受取人の全てが給与の支払を受ける人又はその配偶者)でなければなりません。

(注) 保険料を負担していない人が、満期や解約又は被保険者の死亡により、その生命保険金を受け取った場合、贈与税や相続税の対象となります。

〔問10〕 当社では、12月分の給与を12月20日に支給し、その際に年末調整を終えました。その後、12月25日に従業員Aから、Aの父親が控除対象扶養親族に該当することになった旨の申し出がありました。この場合、Aは扶養控除を本年分の所得税について受けることができるのでしょうか。

〔答〕 控除対象扶養親族に該当するかどうかは、その年の12月31日の現況で判定することになりますので、ご質問の場合には、Aさんは本年分の所得税についてAさんの父親に係る扶養控除の適用を受けることができます。

ご質問の場合、年末調整が終わっているとのことですが、Aさんから「給与所得者の扶養控除等異動申告書」を提出してもらえば、翌年1月の「給与所得の源泉徴収票」を交付する時まで年末調整の再計算を行うことができます。 ご質問の場合、年末調整が終わっているとのことですが、Aさんから「給与所得者の扶養控除等異動申告書」を提出してもらえば、翌年1月の「給与所得の源泉徴収票」を交付する時まで年末調整の再計算を行うことができます。

(注) Aさんの合計所得金額が1,805万円以下で、Aさんの父親が居住者である場合は、Aさんの年調減税額の計算にも含めることになります。

なお、年末調整の再計算によらず、Aさんが確定申告によって、その減少することとなる税額の還付を受けることもできます。

※ そのほかの設問はhttps://www.nta.go.jp/publication/pamph/gensen/nencho2024/qa.htmを参照ください。